【徹底比較】カードローンとキャッシングの違いは?金利や審査など5つのポイントで解説

「今月、どうしてもあと5万円必要なんだけど、カードローンとキャッシング、どっちを使えばいいんだろう?」

「なんとなくキャッシングは怖いイメージがあるけれど、カードローンなら安心なのかな?」

急な出費でお金が必要になったとき、この2つの違いがわからずに悩んでしまう方は非常に多いです。実は、私も初めてお金を借りようとしたときは、両者の違いがまったくわからず、「金利が高い方を選んで損をしたくない」と、スマホの画面を前に何時間も迷った経験があります。

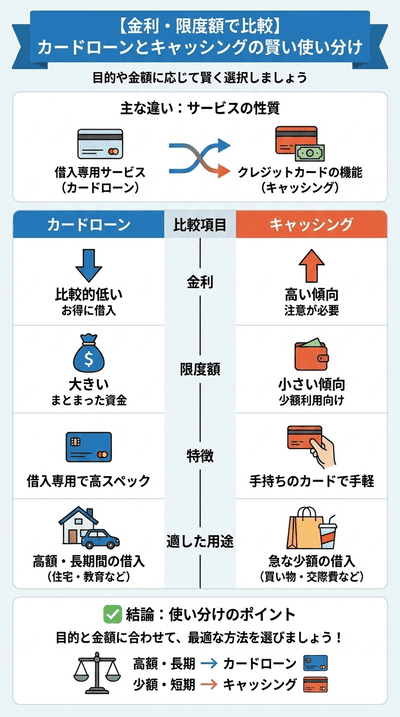

結論からお伝えします。この2つの最大の違いは、「クレジットカードの“ついで”機能」か、「お金を借りる“専用”サービス」かという点にあります。

- キャッシング: 手持ちのクレジットカードを使って、ATMからすぐに現金を引き出せる機能(ついで機能)。

- カードローン: お金を借りる契約を新たに結ぶ、現金の借入専用サービス(専用サービス)。

この記事では、あなたが「今、どのくらいの金額を、いつまでに必要としているか」に合わせて、どちらを選ぶのが正解なのかを具体的に解説します。専門用語はできるだけ使わず、わかりやすい言葉でお話ししますので、ぜひ最後までお付き合いください。

両者の最大の違いは、借入専用サービスか、クレジットカードの付帯機能かという点です。

カードローンは金利が低めで限度額が高く、まとまった借入に適しています。

一方、キャッシングは手持ちのカードですぐ利用できる利便性が魅力ですが、金利は高めで限度額も低い傾向にあります。

高額・長期ならカードローン、急な少額利用ならキャッシングと、目的や金額に応じて使い分けるのが賢明です。

決定的な違いは「専用」か「機能」か

まずは、両者のスペック的な違いを整理しておきましょう。細かい数字を見るのが苦手な方も、この表の「特徴」だけ見ていただければ大丈夫です。

| 項目 | キャッシング(クレジットカード) | カードローン(銀行・消費者金融) |

| 主な役割 | ショッピング機能の「おまけ」 | お金を借りるための「専用商品」 |

| 金利(年率) | 15.0%〜18.0%程度(高め) | 1.5%〜18.0%程度(幅が広い) |

| 利用限度額 | 数万〜数十万円(少額) | 数十万〜数百万円(高額も可) |

| 借入までの時間 | カードを持っていれば即時 | 審査があるため最短20分〜数日 |

| 返済方法 | 翌月一括払い、リボ払い | 毎月決まった額を返済(柔軟) |

このように比較すると、カードローンの方が「金利が低く、たくさん借りられる」傾向があることがわかります。一方で、キャッシングには「手持ちのカードですぐ借りられる」という圧倒的な手軽さがあります。

つまり、どちらが優れているかではなく、**「あなたの今の状況にどちらが合っているか」**が重要なのです。

【診断】あなたはどっち?目的別のおすすめ

では、具体的なシチュエーションに合わせて、あなたにおすすめの方法を診断していきましょう。

「今夜の飲み代が足りない」ならキャッシング

「給料日前なのに、急な飲み会が入ってしまった。手持ちがないけれど、3万円だけ借りたい」

このような**「少額」かつ「超短期」**の利用なら、クレジットカードのキャッシング枠を利用するのがおすすめです。

- 理由: 新たに審査を受ける必要がなく、コンビニのATMですぐに現金が手に入るからです。

- ポイント: 金利は高め(年利18%程度)ですが、借入額が少額で、次の給料日に一括返済してしまえば、利息は数百円程度で済みます。これは「ATMの時間外手数料」と大差ありません。

「わざわざ新しいカードを作るほどではないけれど、今のピンチを乗り切りたい」という場合は、財布に入っているクレジットカードにキャッシング枠がついているか確認してみましょう。

「引っ越し費用で30万円必要」ならカードローン

「急な転勤で引っ越しが必要になった。敷金・礼金で30万円用意しなければならない」

このように**「まとまった金額」が必要で、「数ヶ月かけて返済したい」**場合は、間違いなくカードローンがおすすめです。

- 理由: 金利がキャッシングより低く設定される可能性が高く、返済計画が立てやすいからです。また、多くの消費者金融系カードローンには「30日間無利息サービス」などがあり、初期費用を抑えることができます。

- ポイント: クレジットカードのキャッシング枠で30万円を借りると、ショッピング枠(買い物に使える金額)がその分減ってしまい、いざという時にカードで買い物ができなくなるリスクがあります。まとまったお金は「専用」のカードローンに任せるのが賢い選択です。

実際のコストを比較(金利シミュレーション)

「金利」と言われても、実際に払う利息がどれくらい違うのか、ピンとこないかもしれません。

わかりやすく、**「10万円を借りて、1年かけて返す」**場合でシミュレーションしてみましょう。

(※元利均等返済方式で計算した概算です)

- キャッシング(金利18.0%の場合)

- 支払う利息の合計:約10,000円

- 総支払額:約110,000円

- 銀行カードローン(金利14.5%の場合)

- 支払う利息の合計:約8,000円

- 総支払額:約108,000円

たった数パーセントの金利差でも、金額や期間が大きくなればなるほど、支払う金額の差は開いていきます。「レンタル料」だと思って、少しでも安い方を選ぶのが賢明です。

利用前に知っておくべき3つの注意点

どちらを選ぶにせよ、お金を借りる前に必ず知っておいてほしい「落とし穴」があります。これを知らずに利用すると、後で後悔することになりかねません。

1. 「総量規制」という法律の壁

貸金業法には「年収の3分の1を超えて貸してはいけない」というルール(総量規制)があります。これは、キャッシングとカードローンの借入額を「合算」して判断されます。

例えば、年収300万円の人は、他社ですでに100万円借りていたら、新たな審査には通りません。

2. クレジットヒストリーへの影響

返済が遅れると、その記録は「信用情報機関」に登録されます。いわゆる「ブラックリスト」に近い状態です。こうなると、将来住宅ローンを組みたい時や、新しいスマホを分割払いで買いたい時に審査が通らなくなる可能性があります。「たかが数千円の遅れ」と甘く見ないことが大切です。

3. 「借りている感覚」の麻痺

特にカードローンは、ATMで自分の預金を引き出すような感覚で利用できてしまいます。しかし、それはあくまで「借金」です。

「必要最低限の額だけ借りる」「返済日をスマホのカレンダーに登録する」など、自分なりのルールを決めて利用することをおすすめします。

まとめ:あなたの状況に合うのはこちら

最後に、もう一度要点を整理します。

- クレジットカードのキャッシング

- こんな人におすすめ: 1〜5万円程度の少額を、今すぐ借りたい人。次の給料日には完済できる人。

- メリット: 審査不要(枠があれば)、圧倒的なスピード。

- カードローン

- こんな人におすすめ: 10万円以上のまとまったお金が必要な人。少しずつ計画的に返済したい人。少しでも利息を抑えたい人。

- メリット: 金利が低め、限度額が大きい、サービスが充実(無利息期間など)。

お金を借りることは、決して悪いことではありません。大切なのは、自分の状況に合わせて「賢く選ぶ」ことです。この記事が、あなたの迷いを解消し、適切な選択をする手助けになれば嬉しいです。